Réussir la conception de son Approche Fondée sur les Risques LBC-FT

Réussir la conception de son Approche Fondée sur les Risques LBC-FT

Au cœur de toutes les règlementations relatives à la Lutte contre le Blanchiment de Capitaux et le Financement du Terrorisme (LBC-FT), l’Approche Fondée sur les Risques (Appelée également l’Approche par les Risques) est considérée comme une stratégie prudentielle qui vise à améliorer l’efficience des procédés de contrôle (Plus d’efficacité avec un moindre coût), en adaptant les mesures de vigilance aux risques encourus et en optimisant l’administration des ressources alloués. En d’autres termes, plus le risque encouru est important, plus il fera la priorité des lignes de contrôle interne et plus on lui réservera plus de ressources et de moyens.

Sur le plan pratique, la mise en œuvre d’une Approche Fondée sur les Risques se décline en deux niveaux, une première Approche Globale et transversale à l’échelle de l’institution financière et de son écosystème élargi, et une deuxième Approche Individuelle focalisée sur les relations d’affaires établies entre l’institution financière et sa base clientèle.

Approche Globale par les Risques

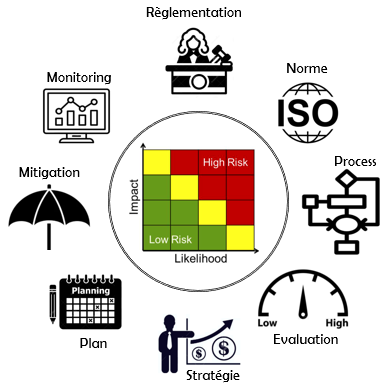

L’Approche Globale fondée sur les Risques, communément appelée la “Cartographie des Risques” est l’ultime point de départ de toute démarche prudentielle, son objectif est de comprendre l’environnement social, géographique et économique de l’institution financière, de prendre connaissance de son organisation et de son management et d’appréhender ses marchés, la nature de sa clientèle et les modalités de sa distribution, afin de pouvoir identifier, évaluer et classer les risques de Blanchiment de Capitaux et de Financement de Terrorisme auxquels elle est exposée.

Partie prenante de l’ERM (Entreprise Risk Management), l’Approche Globale Fondée sur les Risques consiste à lister les principaux risques de Blanchiment des Capitaux et de Financement du Terrorisme qui pourraient menacer la pérennité de l’institution financière, à les évaluer en tenant compte de leurs gravités s’ils surviennent ainsi que leurs probabilités hypothétiques, à les synthétiser dans un référentiel appelé (Cartographie des Risques), et à définir une stratégie de prévention, axée sur des mesures organisationnelles, procédurales et techniques appropriées dans l’ultime objectif de les maitriser.

Dans sa démarche de mise en œuvre d’une Approche Globale par les Risques, l’institution financière ne part pas de zéro. En effet, et comme le stipule la première recommandation du GAFI, il est indispensable pour l’institution financière de bâtir son approche par les Risques en prenant en considération le résultat de l’analyse nationale des risques, préalablement établie et publiée par les autorités du pays de résidence, et de respecter les directives issues des analyses sectorielles établies et publiées par les organismes de contrôle et de régulation.

L’Approche Globale par les Risques doit être une approche Ad Hoc, proportionnelle à la nature et à la taille de l’institution financière et adaptée à son organisation, à la complexité de ses produits et services et à son degré d’exposition à l’international (Firmes multinationales, Relations d’affaires transfrontalières, flux transactionnel en devise, etc.).

Approche Individuelle par les Risques

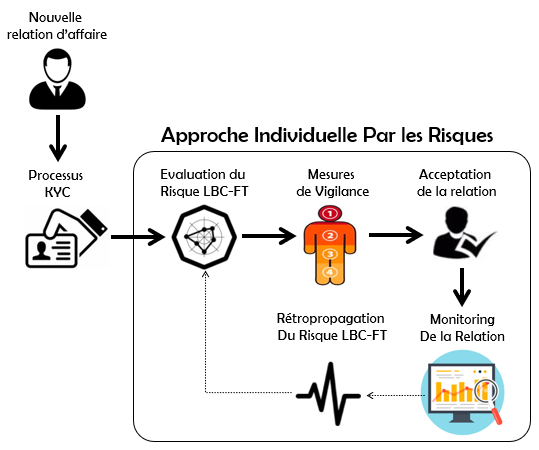

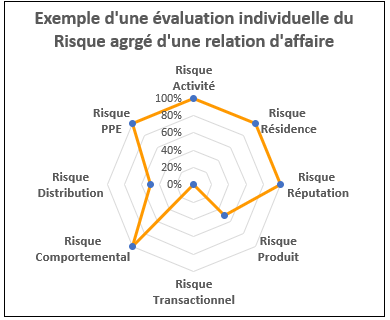

L’Approche individuelle Fondée sur les Risques, communément appelée (Matrice des Risques), est une approche prudentielle, qui consiste à identifier, évaluer et mitiger les risques de Blanchiment de Capitaux et de Financement de Terrorisme issus de chaque relation d’affaire entreprise par l’institution financière avec ses clients, et à déterminer le degré de vigilance et les mesures de contrôle à entreprendre pour la concrétiser ou la maintenir.

Pour mieux structurer cette Approche Individuelle par les Risques, les réglementations LBC-FT ont fixé, à minima, trois axes d’analyse, l’axe Produit, l’axe Géographique et l’axe Client.

A. L’axe Produit

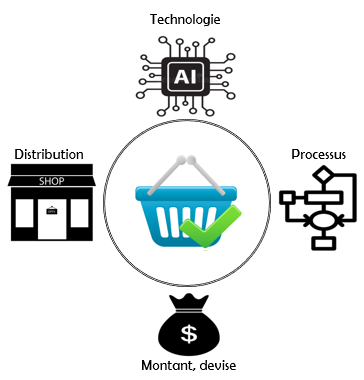

Autour de cet axe, l’institution financière est tenue d’analyser la vulnérabilité de son catalogue de produits et services aux risques de Blanchiment de Capitaux et de Financement de Terrorisme, ainsi que la vulnérabilité de tous les instruments économiques et technologiques utilisés pour le règlement, la distribution et d’intermédiation.

- Nature des produits et services fournis

- Nature des opérations transactionnelles proposées

- Montant, volume et devise des transactions

- Techniques de distribution et d’intermédiation

- Pratiques commerciales (Procédures et politiques)

- R&D (Conformité des nouveaux produits et services)

À titre d’exemple, un produit distribué par une institution financière sans la présence physique du client (Technique d’onboarding en ligne), et qui permet de mettre en jeu des fonds en devise plus ou moins importants, peut être considéré sous certains critères d’analyse, comme un produit vulnérable aux risques de Blanchiment de Capitaux et de Financement de Terrorisme.

B. L’axe Géographique

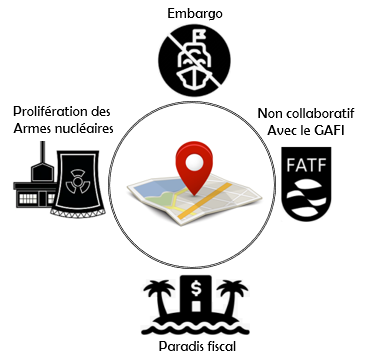

Autour de cet axe, l’institution financière retrace exhaustivement le risque spatial intrinsèque au client, à ses relations, à son business et à son exposition aux risques transfrontaliers.

- Pays de résidence du client et de ses bénéficiaires effectifs

- Pays d’activité du client et de ses bénéficiaires effectifs

- Pays desquels ou vers lesquels le client reçoit ou émet des fonds

- Pays avec lesquels le client maintient une relation effictive (Par exemple, Pays dans lequel le client sous traite une partie de son activité)

L’efficacité de cette analyse spatiale, repose sur une bonne connaissance du client (KYC) et de ses Bénéficiaires effectifs, sur la compréhension de la nature et de la finalité socio-économique de la relation d’affaire, ainsi qu’une meilleure exploitation des listes de contenu publiques et privées, reconnues pour leur fiabilité, telles que :

- Liste des pays classés par le GAFI comme non coopératifs (Liste noire)

- Liste des pays sous surveillance par le GAFI (Liste grise)

- Liste des pays classés par la commission européenne comme des pays ayant des carences stratégiques dans leurs dispositifs LBC-FT

- Rapports d’évaluations mutuelles du GAFI

- Rapports d’évaluation du secteur financier élaborés par le FMI

- Listes des pays sous embargos ayant fait l’objet de sanctions similaires imposées par l’Union Européenne ou les Nations Unies

C. L’axe Client

Autour de cet axe, l’institution financière analyse les risques propres à l’identité du client et de ses bénéficiaires effectifs, à la nature de leurs relations, à leurs réputations, et à leurs statuts juridiques et sociopolitiques :

- Structure juridique du client : Personnes physique, morale, trust, OBNL, etc.

- Type de client : Personne Politiquement Exposé (PPE), Proche direct d’une relation (PPE), Bénéficiaire effectif, Donneur d’ordre, etc.

- Nature de la relation d’affaire avec le client (Durable, Occasionnelle)

- Nature de l’activité du client

- Situation financière et patrimoniale du client

- Comportement transactionnel du client

- Exposition aux médias négatifs (Adverse media)

- Exposition aux listes de sanctions nationales et internationales

L’analyse tridimensionnelle sus-présentée (Produit, Géographie et Client) qui porte sur l’Approche individuelle par les Risques, permet à l’institution financière d’avoir une meilleure compréhension de la relation d’affaire et de pouvoir construire une vue 360 du risque encouru, pondérée et agrégée, afin de prendre à son encontre les mesures de vigilance appropriées.

Les groupes multi-activités (Exemple les groupes qui fournissent des produits et des services bancaires et assurantiels) doivent collaborer autour de l’approche individuelle par les risques et prêter attention à l’homogénéité des analyses et de classifications.

Actualisation de l’Approche par les Risques (Globale et Individuelle)

L’Approche fondée sur les Risques est un processus mouvant et dynamique, dont l’évolution dépend essentiellement des différents changements que pourrait subir l’institution financière au fil du temps. Ces changements peuvent être causés par des facteurs externes, tels qu’une simple évolution réglementaire ou une adaptation forcée face à une situation de crise, à l’instar des mesures d’emblées prises à l’encontre du « Covid-19 », ou à des facteurs internes, tels qu’une nouvelle stratégie commerciale qui favorise le développement de nouveaux produits et services ou l’exploration d’un nouveau marché ou tout simplement des changements causés par de nouvelles méthodes de travail impactant directement ou indirectement les processus internes de l’institution financière.

De tels changements impactent frontalement l’Approche basée sur les Risques globale et individuelle et obligent l’institution financière à rectifier le tir et à ré-identifier les nouvelles menaces afin de s’immuniser contre de nouveaux risques plus ou moins impactant et d’éviter d’encourir des sanctions réglementaires et financières assez conséquentes.

De ce fait, la fréquence de mise à jour de l’Approche par les Risques doit être obligatoirement cadencée aux différents changements subis par l’institution financière, idéalement en amont de ces changements, afin d’ancrer une culture de gestion proactive et prudentielle.

Pour en savoir plus vous pouvez regarder notre webinaire “ L’approche basée sur les risques pour les assurances” ou contacter nos experts

* Selon la réglementation, la notion “Approche basée sur les risques” peut être formulée de différentes manières : “Approche par les risques”, “Approche fondée sur les risques” .

Anis Gharbi

Directeur Risques et Conformité chez Vneuron

Avec ses 16 ans d’expérience dans la conformité réglementaire et le management des risques, capitalisés dans plusieurs secteurs tels que la télécommunication et l’assurance, Anis GHARBI a mené avec succès plusieurs missions de mise en place de dispositif LAB-FT dans plusieurs pays africains (Afrique du nord, zones UEMOA, CEMAC, CIMA, etc), s’adaptant ainsi à différentes spécificités organisationnelles, réglementaires et sectorielles.