Le devoir de vigilance : Le guide de la Due Diligence pour les Institutions Financières

La due diligence à l’égard des clients, communément désignée sous l’acronyme CDD (Customer Due Diligence) ou devoir de vigilance, revêt une importance capitale pour les institutions financières en vue de garantir la sécurité et l’intégrité de leurs opérations.

Ce processus consiste en une série de mesures et de vérifications rigoureuses qui sont primordiales lors de l’établissement d’une relation d’affaires avec un client, dans le but est de mieux comprendre sa nature, d’évaluer les risques potentiels qui y sont associés, et de se conformer aux réglementations en vigueur.

Le devoir de vigilance à l’égard des clients vise à instaurer une vérification renforcée dans le cadre des interactions entre les institutions financières et leurs clients, et ce, pour des raisons multiples.

Tout d’abord, ce processus contribue à prévenir les activités illicites telles que le blanchiment d’argent et le financement du terrorisme, en permettant de détecter les signes avant-coureurs et les comportements atypiques.

De plus, la CDD favorise une meilleure connaissance des clients et de leurs activités, ce qui aide à évaluer leur solvabilité, leur réputation ainsi que les risques associés à leur relation avec l’institution financière.

En réalisant une vigilance client approfondie, les institutions financières peuvent se prémunir contre les risques opérationnels, juridiques et réputationnels.

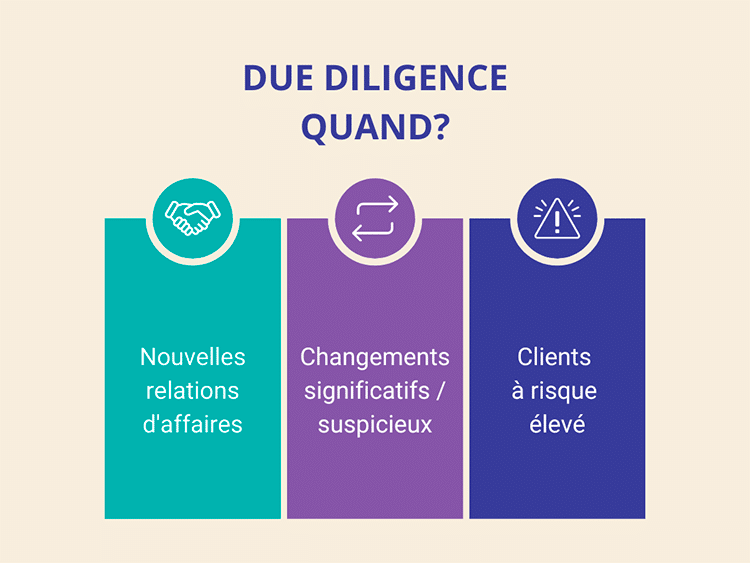

Quand opter pour les process de due diligence

La mise en place des procédures de devoir de vigilance est obligatoire pour toutes les institutions financières dans le cadre de la lutte contre le blanchiment d’argent et le financement du terrorisme. La vigilance doit être appliquée lors de l’établissement de nouvelles relations d’affaires avec des clients et doit être mise à jour périodiquement pour les clients existants, en fonction des risques associés.

La CDD doit être mise en œuvre dans les situations suivantes :

- Nouvelles relations d’affaires : Lorsqu’une institution financière établit une relation avec un nouveau client, il est impératif de procéder à la vigilance client. Cela implique de collecter des informations de base sur le client, de vérifier son identité et d‘évaluer les risques potentiels liés à la relation.

- Changements significatifs : Si un client existant subitdes changements significatifs dans son profil, tels qu’un changement d’activité professionnelle, une modification de l’adresse ou une évolution financière importante, il est nécessaire de mettre à jour ses informations et de refaire le process de vigilance afin d’évaluer ces changements.

- Clients à risque élevé :Certains clients peuvent présenter un niveau de risque plus élevé en raison de facteurs tels que leur pays d’origine, leur secteur d’activité ou leur historique financier. Dans de tels cas, il est primordial de mettre en place un processus de vigilance renforcée pour mieux évaluer les risques et prendre les mesures appropriées.

Il est essentiel de souligner que le devoir de vigilance à l’égard des clients ne doit pas être perçu comme une simple formalité administrative, mais comme un outil essentiel pour protéger l’intégrité du système financier et contribuer à la prévention des activités illicites.

Les types de due diligence à l'égard des clients au sein des institutions financières

La Due Diligence à l’égard des clients se décline en plusieurs types, en fonction du degré d’approfondissement requis pour évaluer les risques associés :

Vigilance simplifiée :

La vigilance simplifiée constitue la première étape de la vérification des clients. Elle implique la collecte d’informations de base sur le client, telles que son identité, son adresse, son activité professionnelle, etc. L’objectif principal est de confirmer l’identité du client et d’établir une première évaluation des risques potentiels.

Vigilance renforcée :

La vigilance renforcée s’applique aux clients présentant un niveau de risque plus élevé, tels que ceux provenant de pays à haut risque, exerçant des activités commerciales sensibles ou ayant des antécédents financiers problématiques. Elle consiste à effectuer des vérifications approfondies sur le client, notamment en demandant des informations supplémentaires sur ses sources de revenus, ses partenaires commerciaux et ses transactions financières.

Dans le cadre de la Due Diligence renforcée, il est essentiel de comprendre l’origine des fonds du client, de vérifier la légitimité de ses activités et de surveiller attentivement ses transactions financières. Cette approche plus rigoureuse vise à réduire les risques associés à des clients potentiellement impliqués dans des activités illégales ou à haut risque.

Vigilance continue :

La vigilance continue représente un processus de suivi régulier des clients déjà établis. Les institutions financières doivent mettre en place des mécanismes permettant de surveiller en permanence les activités de leurs clients afin de détecter rapidement tout comportement suspect ou toute évolution significative pouvant indiquer un risque accru.

En effet, la vigilance continue implique de maintenir une veille constante sur les clients existants, en actualisant régulièrement les informations les concernant. Cela comprend la vérification des activités financières, des transactions et des partenaires commerciaux. L’objectif est de s’assurer que les clients respectent les réglementations en vigueur et de prévenir les risques associés à d’éventuelles activités illicites ou non conformes.

Quand opter pour chaque type de due diligence

La décision d’opter pour chaque type de vigilance dépend du niveau de risque associé au client.

- Le devoir de vigilance simplifié est généralement appliqué à tous les nouveaux clients pour établir une première évaluation des risques.

- Si le client est considéré comme présentant un risque plus élevé, la vigilance renforcée est mise en œuvre pour effectuer des vérifications approfondies.

- La vigilance client continue est ensuite utilisée pour surveiller en permanence les activités des clients existants et détecter tout changement ou comportement suspect.

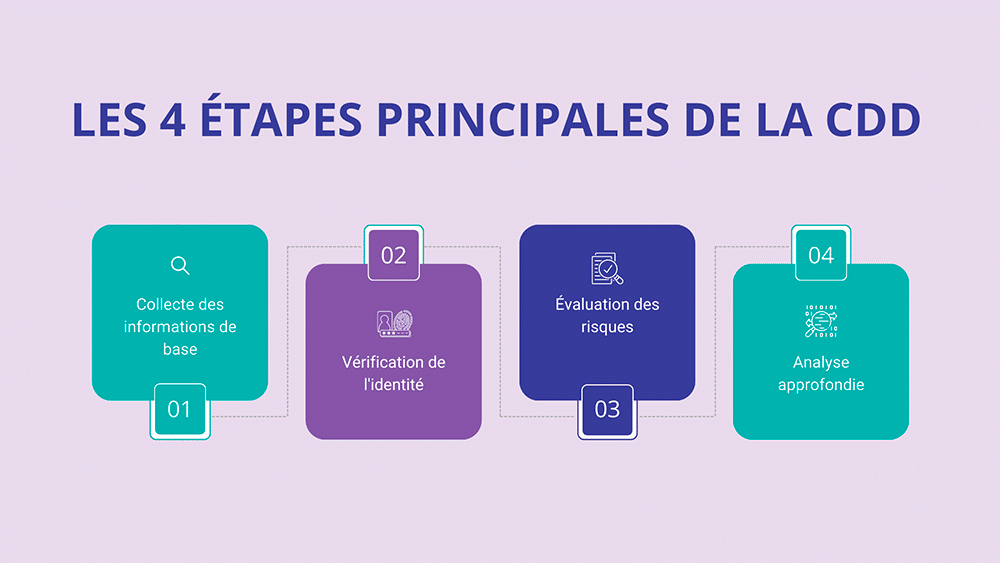

Les étapes d’un process due diligence efficace

Un processus de devoir de vigilance efficace se déroule en plusieurs étapes clés :

- Collecte des informations de base : Cela comprend l’identification du client, son adresse, son activité professionnelle et d’autres données pertinentes. Il est essentiel de rassembler des informations fiables et précises pour mieux analyser le profil du client.

- Vérification de l’identité : Pour confirmer l’identité du client, des documents d’identification officiels tels que des passeports, des cartes d’identité nationales ou des permis de conduire peuvent être requis. Il est important de s’assurer que les documents fournis sont authentiques et valides.

En outre, la vérification des noms(name screening) est une étape cruciale dans la vérification de l’identité, car elle permet d’identifier les personnes sanctionnées et les individus politiquement exposés qui pourraient poser des risques de blanchiment d’argent ou de financement du terrorisme. - Évaluation des risques : Cette étape consiste à analyser les risques potentiels associés à la relation d’affaires avec le client. Des critères tels que le pays d’origine du client, le secteur d’activité dans lequel il opère et d’autres facteurs pertinents sont pris en compte pour évaluer les risques de financement du terrorisme, de blanchiment d’argent, et d’autres activités illicites.

- Analyse approfondie : Pour les clients présentant un risque plus élevé, une vérification plus détaillée est effectuée. Cela peut inclure l’examen des sources de revenus du client, de ses partenaires commerciaux, de ses transactions financières et d’autres informations pertinentes.

Les étapes de la vigilance renforcée :

Le devoir de vigilance renforcée nécessite des étapes supplémentaires pour effectuer des vérifications plus approfondies sur les clients présentant un risque plus élevé.

Voici quelques étapes courantes qui peuvent être mises en place :

- Évaluation de la source de richesse : Il est essentiel de comprendre l’origine des fonds du client. Cela implique de vérifier la légitimité et la traçabilité de ses sources de revenus. Les institutions financières peuvent demander des preuves documentaires telles que des relevés bancaires, des déclarations fiscales, des contrats d’emploi ou des informations sur les activités commerciales.

- Vérification des partenaires commerciaux :Lorsque le client est impliqué dans des transactions commerciales, il est important d‘examiner attentivement ses partenaires commerciaux.Cela peut inclure des vérifications sur la réputation et la fiabilité de ces partenaires, ainsi que des contrôles supplémentaires sur les flux financiers entre les parties.

- Revue des transactions financières : L’analyse des transactions passées et en coursdu client est cruciale. Les institutions financières doivent examiner les relevés de compte, les mouvements de fonds, les opérations internationales et tout détail nécessaire pour identifier un comportement suspect ou non conforme.

Cela peut également impliquer l’utilisation des solutions de risque et conformité basées sur le machine learning et d’intelligence artificielle dont l’objectif est de repérer les schémas inhabituels ou les activités potentiellement illégales. - Examen des antécédents financiers et juridiques : Dans le cadre de la vigilance renforcée, il est important d’examiner les antécédents financiers et juridiques du client. Cela peut inclure des recherches sur d’éventuelles condamnations pénales, des litiges en cours, des faillites antérieures ou des sanctions internationales.

Les étapes de la vigilance continue :

Le devoir de vigilance continue implique un suivi régulier des clients existants. Voici quelques étapes supplémentaires qui doivent être réalisées pour assurer une vigilance client continue efficace :

- Actualisation des informations clients : Il est essentiel de maintenir les informations clients à jour. Les institutions financières doivent régulièrement solliciter des mises à jour concernant les informations d’identification, les coordonnées, les changements d’activités professionnelles, les bénéficiaires effectifs, etc. Cela garantit que les informations disponibles seront toujours fiables et précises.

- Surveillance des activités : Les institutions financières doivent mettre en place des systèmes de veille pour détecter rapidement tout comportement suspect. Cela peut inclure l’utilisation de technologies avancées pour analyser les transactions, les mouvements de fonds et les activités des clients en temps réel.

- Formation et sensibilisation : Les employés doivent être régulièrement formés et sensibilisés aux risques, aux réglementations et aux procédures de vigilance continue. Cela permet de garantir que l’équipe chargée de la conformité comprend les meilleures pratiques et est capable d’identifier les signaux d’alerte.

- Évaluation périodique des risques : Il est important de revoir périodiquement l’évaluation des risques associés à chaque client. Les risques peuvent évoluer au fil du temps en raison de changements dans les activités du client, les conditions économiques ou les réglementations. Une réévaluation régulière permet de s’assurer que les mesures de risque et conformité sont adaptées et efficaces.

Les technologies impliquées dans la CDD dans les institutions financières

Le devoir de vigilance à l’égard des clients est un processus complexe qui nécessite une grande quantité d’informations et de données à collecter, à vérifier et à analyser. Pour faciliter cette tâche, les institutions financières doivent faire recours à différentes technologies pour automatiser et optimiser le processus.

Les technologies impliquées dans la CDD comprennent notamment :

- La reconnaissance optique de caractères et le texte mining (OCR) : Cette technologie permet de numériser des documents d’identité tels que les passeports, les cartes d’identité ou les permis de conduire, et de récupérer automatiquement les informations mentionnées dans ces documents, ce qui permet de vérifier rapidement et facilement l’identité du client.

- Traitement du langage naturel (NLP) : Le traitement du langage naturel est utilisé pour comprendre et analyser les informations textuelles, y compris les contrats, les rapports financiers et les documents juridiques. Le NLP peut aider à extraire des informations pertinentes et à identifier les risques potentiels liés aux clients.

- La vérification électronique de l’identité (eKYC) : Les eKYC sont des processus de vérification d’identité entièrement électroniques. Ils permettent de vérifier l’identité d’un client à distance, en utilisant des informations telles que son numéro de téléphone, son adresse e-mail ou ses données biométriques. Ces technologies permettent de réduire considérablement les délais et les coûts associés à la vérification de l’identité des clients.

- L’analyse des données : Les institutions financières utilisent également des outils d’analyse de données pour évaluer les risques associés à leurs clients. Ces outils permettent de croiser les informations sur les clients avec des données externes telles que les listes de sanctions ou les bases de données publiques pour détecter les signes de risques élevés ou des activités suspicieuses.

- L’intelligence artificielle et le machine learning : Les techniques d’intelligence artificielle et de machine learning sont de plus en plus utilisées pour automatiser les tâches de CDD et renforcer la performance totale du processus de vigilance client. Ces techniques permettent notamment de traiter automatiquement les alertes de risques, d’identifier les profils à haut risque et d’adapter les procédures de vigilance en fonction des risques détectés.

La due diligence client dans les institutions financières est essentielle pour assurer la sécurité, l’intégrité et la conformité réglementaire des opérations financières.

Vneuron a développé une solution de conformité AML qui permet de simplifier et automatiser le processus CDD en utilisant des technologies avancées telles que l’intelligence artificielle et le traitement du langage naturel.

Avec notre REISTM Risk and Compliance Suite, vous pouvez effectuer des vérifications approfondies, évaluer les risques et détecter rapidement les comportements suspects. Restez en conformité avec les réglementations en vigueur et protégez votre institution financière en optant pour notre solution de conformité AML.

Réservez votre démo dès maintenant pour en savoir plus.